Оглавление статьи

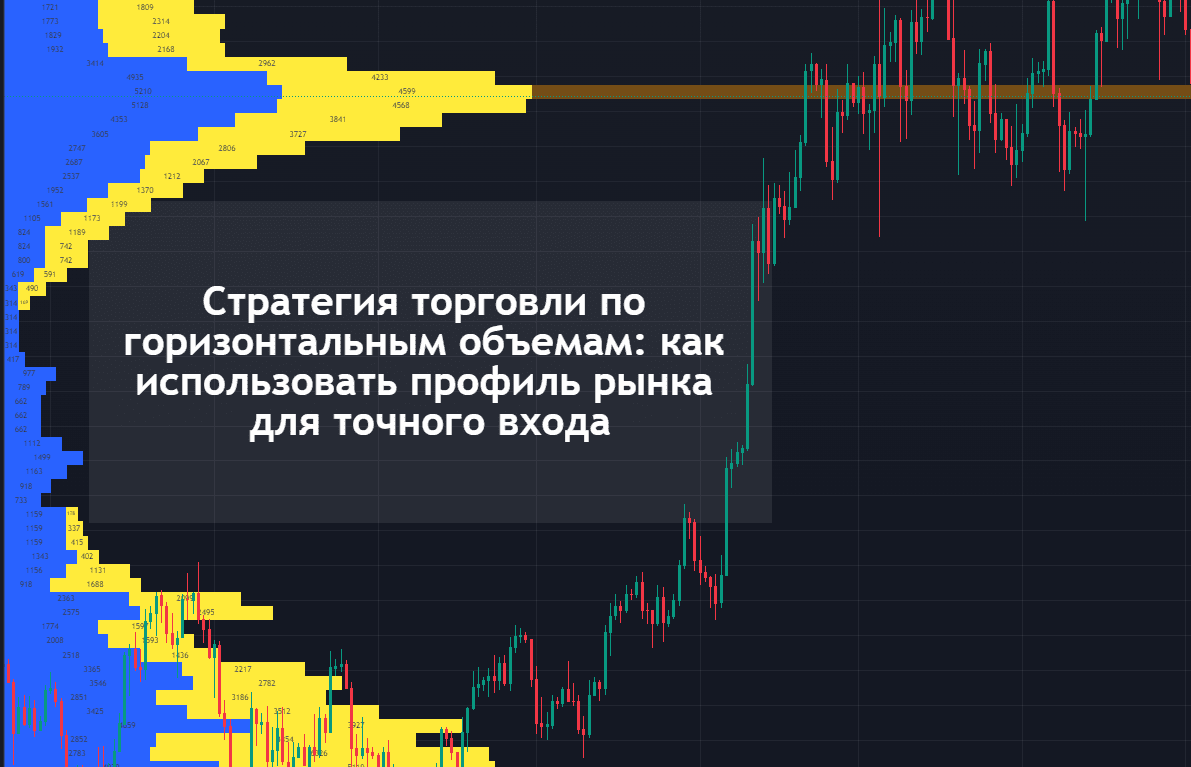

🎯 Пример стратегии применения VPVR

Индикатор горизонтальных объемов к которому относится данная стратегия

1️⃣ Определяем уровни с высоким и низким объемом.

2️⃣ Ждем реакции цены на этих уровнях (отскок, пробой).

3️⃣ Если объем растет на поддержке – можно покупать.

4️⃣ Если объем падает в зоне – ждем пробоя и импульса.

5️⃣ Подтверждаем сигналы другими индикаторами (RSI, MACD и т. д.).

VPVR отлично работает в сочетании с трендовым анализом, уровнями Фибоначчи и свечными паттернами. 🚀

При торговле по VPVR (Volume Profile Visible Range) правильная постановка стоп-лосса (SL) критически важна. Вот несколько стратегий для его установки:

🔥 Где ставить стоп-лоссы при торговле по VPVR?

1. За уровень с высоким объемом (POC или другой сильный уровень)

✅ Почему? Большой объем – это зона, где много позиций крупных игроков. Если цена закрепится за этим уровнем, значит, сценарий уже не актуален.

📌 Пример:

- Покупаем от поддержки (уровень с большим объемом) → стоп-лосс немного ниже уровня.

- Продаем от сопротивления → стоп-лосс немного выше уровня.

💡 Совет: Учитывайте возможные ложные пробои – стоп лучше ставить не вплотную, а с небольшим запасом.

2. За зону низкого объема (Low Volume Node – LVN)

✅ Почему? Если цена проходит зону с низким объемом, скорее всего, она быстро уйдет дальше, так как там нет значительного сопротивления.

📌 Пример:

- Покупаем после выхода из зоны с низким объемом → ставим стоп-лосс внутри этой зоны.

- Если цена снова заходит в LVN, значит, движение вверх не подтверждено.

💡 Совет: LVN – это хорошая область для стопов, так как пробитие этой зоны часто приводит к сильному движению.

3. По волатильности (ATR или фиксированный размер стопа)

✅ Почему? Если цена слишком волатильна, ставить стоп только за уровень – рискованно. Можно использовать ATR (Average True Range) для вычисления адекватного расстояния.

📌 Пример:

- ATR (14) = 50 пунктов → ставим стоп-лосс на 1,5–2 ATR от входа, чтобы избежать выбивания случайными колебаниями.

💡 Совет: Можно комбинировать с уровнями VPVR – например, стоп за POC + 1,5 ATR.

4. За ключевые свечные паттерны

✅ Почему? Если вход делается по свечному анализу (пин-бар, поглощение и т. д.), логично ставить стоп за экстремум этой свечи.

📌 Пример:

- Покупка после бычьего пин-бара на поддержке → стоп-лосс ниже хвоста свечи.

- Продажа после медвежьего паттерна на сопротивлении → стоп выше хвоста свечи.

💡 Совет: Такой подход лучше работает в сочетании с VPVR, когда свечной сигнал появляется около важных объемных уровней.

🚀 Как выбрать лучший вариант?

1️⃣ Если рынок флетовый – ставим стоп за высокий объем (POC).

2️⃣ Если рынок трендовый – ставим стоп за LVN или 1,5 ATR.

3️⃣ Если входим по свечам – стоп за экстремум свечи.

4️⃣ Если цена близко к психологическим уровням (круглые цифры, прошлые хаи/лоу) – можно учитывать их для постановки стопа.

❌ Чего НЕ стоит делать:

🚫 Ставить стоп прямо на POC – вероятность выбивания высокая.

🚫 Игнорировать волатильность – слишком короткий стоп может быть сбит случайным движением.

🚫 Оставлять стоп без учета рыночной структуры – он должен учитывать общий контекст.

🎯 Идеальная стратегия – комбинировать VPVR с анализом волатильности и свечных паттернов! 🔥